(一)環境質量提升帶動總投資增長

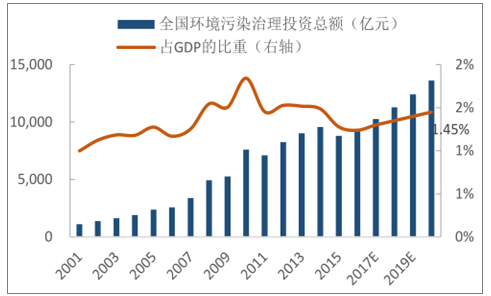

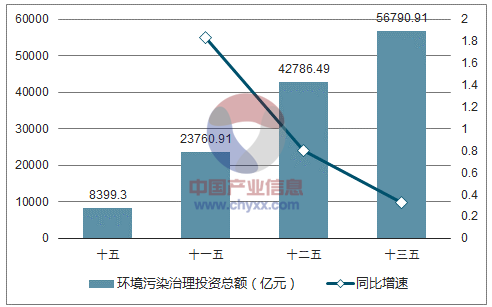

環境污染治理投資空間大:不論是從GDP占比還是地方財政支出占比角度,我國環保產業在國民民濟中的占比仍處于較低水平。保守假設:“十三五”期間我國GDP年復合增速6%,至2020年全國環境污染治理投資額占比微升至 1.45%,則“十三五”期間全國環境污染治理投資總額約5.68萬億,較“十二五”增長33%。

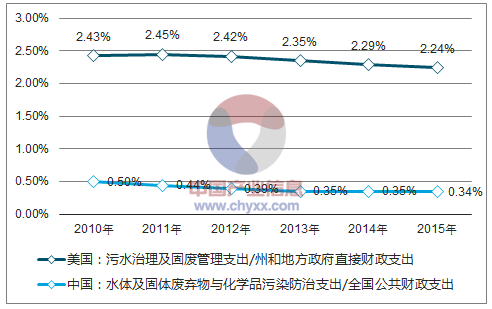

財政支出角度:中國水體及固廢治理支出占比較低

數據來源:公開資料整理

“十三五”期間全國環境污染治理投資額逐漸攀升

數據來源:公開資料整理

保守估計“十三五”全國環境污染治理投資金額5.68萬億

數據來源:公開資料整理

(二)行業集中度提升趨勢下看好龍頭

大氣治理行業:龍頭已現,把握估值判斷業績。目前燃煤申廠煙氣治理發展較為成熟,非電行業煙氣治理有望加速釋放。從 2016 年脫硫脫硝合同簽訂情況看,清新環境、龍凈環保龍頭地位凸顯,龍頭企業市場份額約 20%左右,燃煤申廠煙氣治理行業CR10達到80%以上。未來非電行業需求釋放的動力來源于排放標準提升、執法力度增強。大氣治理龍頭拿單情況呈現出燃煤申廠訂單增速放緩,燃煤鍋爐、鋼鐵等領域訂單大幅增加的特征。

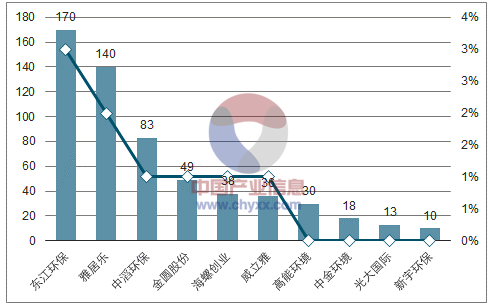

危廢處置行業競爭格局

數據來源:公開資料整理

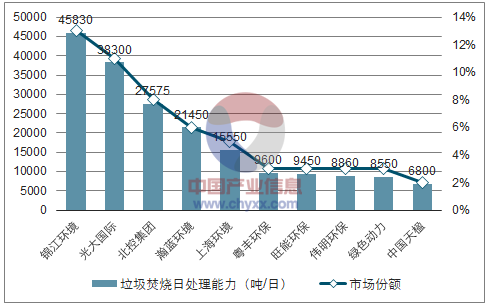

垃圾焚燒發電行業:重資產特征下,國企更具優勢。截至2015年末全國城鎮垃圾焚燒處理設施規模為23.52萬噸/日,根據《“十三五”全國城鎮生活垃圾無害化設施建設規劃》,2020 年我國垃圾焚燒處理設施規模將達到59.14萬噸/日,“十三五”期間年復合增速20.25%,由此估算2017 年末垃圾焚燒處理設施規模約34萬噸/日,錦江環境、光大國際作為第一梯隊企業,市場份額均超過 10%,整個行業CR10約 56%。垃圾焚燒項目初始投資額高,屬于資金密集型行業,國有企業更具優勢。市場份額較高的企業中,國有企業占比明顯高于民營企業。在行業仍具備增長潛力的背景下,看好龍頭企業市場份額進一步提高的前景。

垃圾焚燒發電行業競爭格局

數據來源:公開資料整理

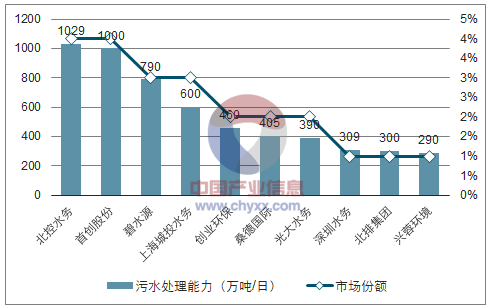

污水處理行業:城鎮污水處理行業增速放緩,競爭格局相對穩定,增量在于提標改造以及農村污水處理市場。根據《“十三五”全國城鎮污水處理及再生利用設施建設規劃》,截止 2015 年末,全國城鎮污水處理能力達到2.17億立方米/日,“十三五”期間計劃新增污水處理設施規模5,022萬立方米/日,年復合增長率約4.25%,由此估算2017年末全國城鎮污水處理能力約 2.36億立方米/日,水務龍頭北控水務污水處理規模的市場份額約4%,行業CR10約 24%。相較于垃圾焚燒發電,市政污水處理市場更加分散,國企同樣具備優勢。

市政污水處理行業競爭格局

數據來源:公開資料整理